épargne réglementée : une spécificité française

Découvrez dans la suite de cet article la liste des produits de l’épargne réglementée ainsi que leurs places dans l’épargne des français.

Les produits d’épargne réglementée

Le Livret A

Avec plus de 90% des français qui détiennent un Livret A, c’est le produit d’épargne le plus répandu en France.

C’est un produit totalement défiscalisé et il est plafonné à 22 950 €. Le taux proposé pour ce produit d’épargne réglementée est fixé par une formule de calcul prenant notamment en compte l’inflation. A noter que la formule de calcul du taux du Livret A a été récemment modifiée en novembre 2016.

Le Livret Bleu

Le Livret Jeune

Le Livret Jeune est un produit d’épargne réglementée destiné exclusivement aux résidents français âges de 12 à 25 ans. Sur le même principe que le Livret A, il n’est pas possible d’en détenir plusieurs.

A noter que le jeune ne peut retirer l’argent de son livret jeune tout seul qu’à partir de ses 16 ans. Le montant maximum déposable sur ce livret est plafonné à 1600€ (hors intérêts perçus).

La spécificité du Livret Jeune comparé aux autres produits d’épargne réglementée est que les banques qui le propose peuvent proposer un taux plus attractif que le minimum légal calculé par l’Etat. Le Livret jeune devra être clôturé lors de l’atteinte de la limite d’âge.

Le Livret de développement durable (LDD)

Au même titre que les autres livrets décrits précédemment, il n’est pas possible de posséder plusieurs LDD, même dans différentes banques. Le plafond du LDD est de 12000€.

Le Livret d’épargne populaire (LEP)

Ce Livret est accessible uniquement aux personnes domiciliées en France ne dépassant pas un certain revenu fiscal. A titre d’informations pour une personne seule, pour ouvrir un compte en 2016, le revenu fiscal de 2014 ne devait pas excéder 19 255€.

Le principal avantage du LEP est qu’il propose un taux supérieur au Livret A et au LDD.

Le plafond est néanmoins limité à 7700€ et le produit devra être fermé à partir du moment où l’épargnant ne remplit plus les conditions d’éligibilité.

Afin d’en savoir plus sur les seuils de revenus par part à ne dépasser, vous trouverez ici un tableau récapitulatif.

Le Livret d’épargne entreprise (LEE)

C’est le produit d’épargne réglementée le plus méconnu. Sur le même principe que le PEL pour les particuliers, il permet à un créateur ou un repreneur d’entreprise d’accéder à un taux à prêt réduit en fonction du montant du capital présent sur le LEE.

Le compte épargne logement (CEL)

En plus d’être un produit d’épargne, le CEL permet d’obtenir sous conditions un prêt immobilier à un taux avantageux. Contrairement aux produits d’épargne réglementée précédemment décrits , le CEL est soumis aux prélèvements sociaux. Il reste néanmoins non imposable sur le revenu.

Le plafond actuel est de 15300€.

Le plan épargne logement (PEL)

Le Plan d’épargne logement (PEL) est le seul produit d’épargne réglementée où l’épargne n’est pas totalement disponible car afin de pouvoir bénéficier de tous les avantages du produit, il est conseillé de « bloquer » l’argent au moins 4 ans. Autre spécificité, il est également obligatoire de verser au minimum 540€ / an sur son PEL. En plus de la capitalisation des intérêts, le PEL permet d’obtenir un prêt immobilier à taux attractif ainsi qu’une prime d’Etat dans le cas de la souscription d’un crédit immobilier. Le plafond est de 61 200€

La composition de l’épargne réglementée

Poids dans l’épargne et dans l’économie

A fin 2015, l’épargne détenue par les français est 4 461 milliards d’euros.

L’épargne réglementée s’élève quant à elle à 698.6 milliards d’euros et représente 16% de l’épargne totale.

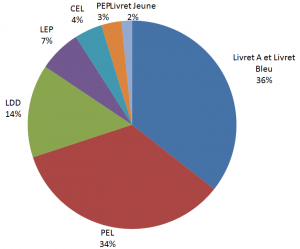

Elle est composée de la manière suivante :

Répartition de l’encours de l’épargne réglementée

Les Livrets A (dont le Livret Bleu) et les PEL sont au coude à coude en terme d’encours et représentent à eux deux les 2/3 de l’encours de l’épargne réglementée

Détails des rendements nets délivrés par les produits d’épargne réglementée

| Produit | Rendement au 01/08/2016 | Plafond versement |

|---|---|---|

| Livret A / Livret Bleu | 0.75% | 22 950 € |

| LDD | 0.75% | 12 000 € |

| Livret jeune | 0.75% minimum | 1 600 € |

| LEP | 1.25% | 7 700 € |

| CEL | 0.50% sans prime | 23 000 € |

| PEL | 1% sans prime | 92 000 € |

Les bons résultats de ces placements financiers tiennent en partie que le taux est fixé par le gouvernement et surtout par le fait de son statut fiscal avantageux.

Cependant certains produits d’épargnes non réglementés sont également attractifs et peuvent faire mieux que les livrets réglementés. De plus, fort heureusement, le fait que l’épargne soit non réglementée n’implique pas obligatoirement des risques pour son épargne ; les livrets ordinaires sont par exemple sans risque pour le capital épargné.

►Comparer les livrets d’épargne

Le rôle de l’épargne réglementée

L’épargne collectée dans le cadre de l’épargne réglementée a un rôle d’utilité publique car elle est allouée en majeure partie au financement du Logement Social et de la politique de la ville ainsi que pour l’octroi de prêts au PME. Une partie de l’épargne réglementée est d’ailleurs centralisée à la Caisse des Dépôts et Consignations qui agit en tant que facilitateur pour réinvestir cette épargne dans ce type de financement.

Afin de suivre son rôle dans l’économie, la Banque de France a créé en 2008 l’Observatoire de l’épargne réglementée qui diffuse chaque année un rapport sur l’évolution de cette forme d’épargne aussi bien en termes de caractéristiques, qu’en terme de valeur.

Rédigé par Johann